这期我们将以安踏、李宁、NIKE、Adidas为例,从拆解视角盘点运动鞋服行业会员体系的构建。照旧按一贯的风格,我们直接进入正文部分,Enjoy:

运动鞋服

行业发展现状

01 运动鞋服增速高于其他消费领域

尽管在过去一年,业绩下滑、关闭门店甚至退市是服饰行业里频现的词汇。但拉长时间线来看,从本世纪初起随着中国经济快速发展,国内运动鞋服行业经历了高速增长。

根据公开调研数据显示,中国运动服饰行业 2015-2020年零售额复合增长率达到 14%,高于大部分其他消费品子行业。中国运动鞋服市场的整体零售额截至2020年已经达到了3150亿人民币;国内运动鞋服行业发展经历了“高速增长期-增速放缓-延续增长”态势。

02 运动鞋服从运动属性向休闲属性过度

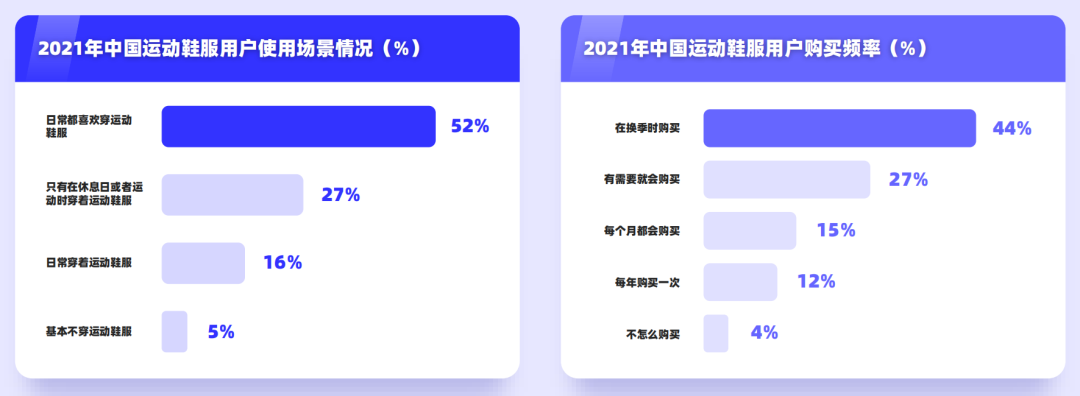

运动鞋服使用场景延伸,市场规模迎来扩大机遇。运动鞋服成为日常穿着的选择之一,其购买需求、购买频次有望明显提升;

据公开市场调查数据显示,超 50% 的消费者表示在日常生活中青睐穿着运动鞋服,并且超 40% 消费者习惯于在换季时购买运动鞋服。

03 运动鞋服市场的集中度非常高

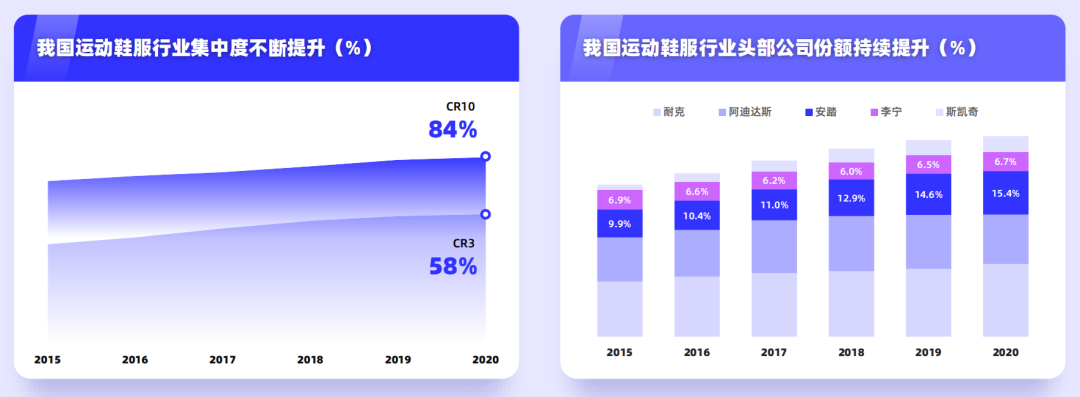

在运动鞋服领域,产品的研发周期和技术壁垒导致后来者想要进入并后来居上相当地难。因此相比其他细分服饰类目,运动鞋服的集中度也高得离谱。

具体来看,国内女装行业 CR10 为 9.6%、男装行业 CR10 为 21.7%,运动鞋服 CR10 高达 84%,且仍有持续升高的趋势,行业马太效应显著。

根据公开调研数据,2021年中国运动鞋服市场份额排名前五的企业分别为:耐克、阿迪达斯、安踏、李宁、斯凯奇。

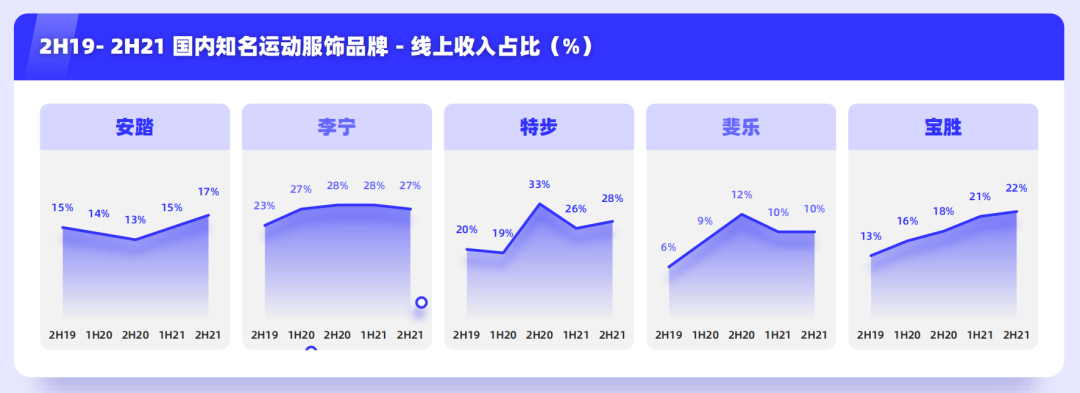

运动鞋服品牌线上渠道的销售额增速继续超过线下,除去疫情对线下购物的负面影响,结构性变化也发挥了重要作用。消费者更喜欢线上购物,因为线上产品更丰富、购物更方便,并且可以与具有相似兴趣爱好的人产生更紧密的联系,而品牌则希望更贴近客户,更深入地了解客户的喜好,以维系品牌竞争力;

国内知名运动服饰品牌线上收入占比逐年提升,安踏、李宁、特步的线上渠道收入占比分别从 2H19 的 15%、23%、20% 提升至 2H21 的 17%、27%、28%。

运动鞋服

我们依次来看安踏、李宁、NIKE、Adidas具体的会员体系搭建情况:

01 安踏

品牌简介

安踏公司于 1991 年诞生在有“中国鞋都”之称的福建晋江;2007 年其在港交所上市;2009 年又砸下巨资拿到中国奥委会 TOP 级官方合作伙伴,这也成为安踏发展史上的一个重要里程碑。相信不少朋友对安踏最深的印象,就是近些年奥运会上的运动员领奖服。

在 2022 年,安踏整个集团的收入首次超过 500 亿元,达 536.5 亿元,同比增长 8.8%。从 2015 年破百亿后,年复合增长率超过 25%,也是目前国内市场中营收体量最大的运动鞋服企业。

这次会员专题中,我们主要针对集团旗下的安踏主品牌进行拆解。截至去年年底,安踏在全球共有 6924 家门店,以及 2679 间安踏儿童门店,其中约 7200 家通过 DTC 模式营运,DTC 业务占比(含线上及线下)已达 70%。

体系拆解

成长体系:安踏会员分为新晋会员、铜牌会员、银牌会员、金牌会员以及黑金会员5个等级,通过累积消费金额来实现晋升,且有消费次数的限制。对应的会员权益包括会员日/周活动、新品体验、尖货发售、生日折扣等,不同会员等级在权益折扣上会逐级递增。

积分体系:安踏的积分获取入口非常多,包括消费类的消费积分、任务类的每日签到、完善信息等,还有裂变类的邀请好友入会。当然,为了控制成本,其中专门限制了消费积分的门槛是商品必须在7折以上购买。另外积分消耗的渠道有两种,消费抵现和商城兑换,同时根据会员等级的差别,抵现的换算汇率也有差别。

品牌简介

李宁公司成立于 1990 年,2004 年 6 月在港交所上市,也是中国首个上市的体育运动鞋服品牌公司。创始人作为体育明星,同名品牌的国民认知度也非常高,尤其是在 2008 年北京奥运会上的飞天点火, 也带动了整个李宁品牌的一飞冲天。

在 2022 年,李宁实现营收 258.03 亿元,较 2021 年上升 14.3%;净利润 40.64 亿元,同比增长约 1.32%,营收体量在国内运动鞋服市场中排名第三。截至去年年底,李宁常规店、旗舰店、中国李宁时尚店、工厂店、多品牌集合店的销售点数量为 7603 家,较上一年同期净增 466 个。

同时在去年李宁的线上会员数量正式突破 5200 万。截止到目前天猫官方旗舰店粉丝也高达 2878 万,是所有国产运动品牌中最高的一个。

体系拆解

成长体系:李宁的会员共有4个等级,分为新锐会员、铜牌会员、银牌会员和金牌会员。你会发现运动品牌通常都爱用金、银、铜来区分等级,这也和运动竞技的属性密不可分。会员等级的晋升同样是根据一年内累积的消费金额来评定,但相比安踏少了消费次数的限制。对应的会员权益简单明了,主要是新人礼、等级折扣、晋级礼包等折扣券,以消费向的权益主导。

积分体系:李宁的积分获取主要由消费积分和任务积分构成。其中会员日常消费可根据会员等级来对应不同倍数累加,区间在1-1.5倍,生日当天消费可双倍积分;任务积分则是参与晒单、浏览指定页面等方式获取。积分消耗方式除了每家必有的商城兑换外,还有盲盒抽奖及特色的装备洗护服务、球拍穿线等。

品牌简介

耐克成立于 1972 年,总部位于美国俄勒冈州,前身是蓝带体育公司。耐克也是目前全球运动鞋服市场营收体量最大的企业。

其在 1980 年进入中国市场,从2012年开始在中国市场布局 DTC 零售体系,也就是那一年,耐克正式登陆天猫,陆续开设了Nike、JORDAN和Nike儿童三家旗舰店。目前耐克全球有 1.6亿 活跃会员,也是其迄今为止会员人数最多的季度。

体系拆解

不同于其他品牌的会员成长体系,耐克目前有两套会员体系,一套是由小程序和app承载的独立会员计划,另一套是在21年双十一前夕在天猫推出的会员进阶计划。后者也是当时首个拥有会员定制专区的品牌。

独立会员计划:注册后即成为会员,会员权益更多是兴趣导向。例如可以抢先关注发售日历,购买折扣专区商品;享受所有商品免费配送和7天内无理由退货;在生日时可以领取限定印花毛巾福利;以及可以参与NIKE社区各种线上线下活动。

会员进阶计划:会员等级不再是冷冰冰的LV1到LV5,而是拥有了更加人格化的称号:萌新小白、进阶陪练、熟练行家、稀世高手、巨星传奇。随着等级提升,用户可以获得更高阶的称号,同时也可以享受更丰富的升级奖励和会员权益。

04 Adidas

品牌简介

阿迪达斯创办于 1949 年,是德国运动用品制造商阿迪达斯 AG 成员公司,总部也位于德国,旗下产品有performance(三条纹)、originals(三叶草)和 neo 等系列。去年也是体育运动巨头阿迪达斯入驻中国市场的 25 周年。

在阿迪达斯交出的 2022 财年四季度及全年成绩单上,去年全年营收 225.1 亿欧元,同比微增 1%,营业利润为 6.69 亿欧元。在大中华区的收入同比下降 36%,第四季度的营收更是腰斩,同比下滑50%,这已连续 7 个财季在大中华区收入下滑,阿迪将低迷的原因归结为疫情、库存过剩和公司特定因素。

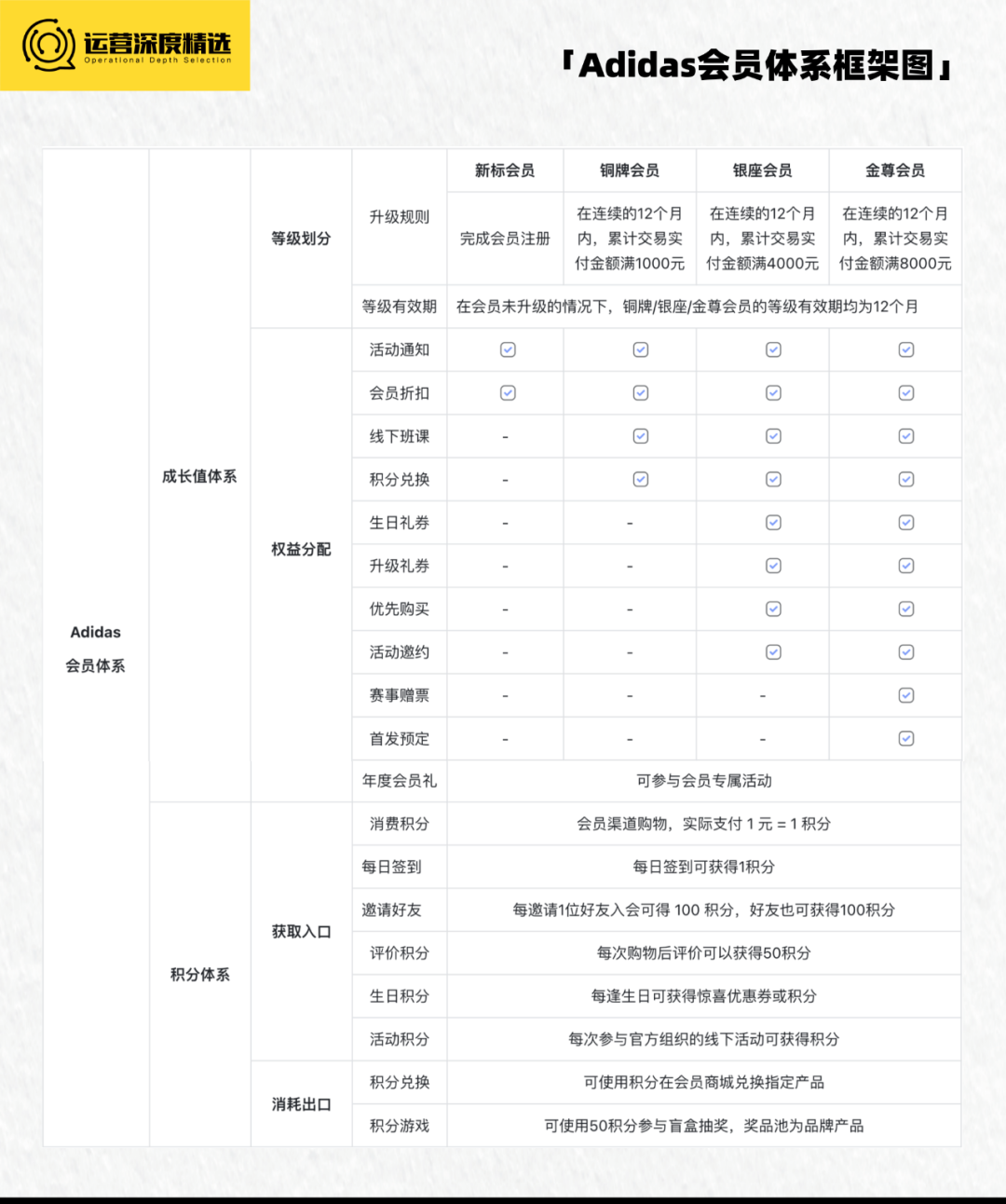

体系拆解

成长体系:阿迪达斯的会员分为新标会员、铜牌会员、银座会员和金尊会员 4 个等级,晋升同样是由消费金额决定,但也是以上案例中需要消费金额最多的会员体系,以金尊会员为例,一年之内需要消费满 8000 元才可晋升。对应的会员等级权益也非常丰富,除了常规的折扣权益外,还有线下班课、优先购买、赛事赠票等活动权益。

积分体系:阿迪达斯的积分获取渠道同样包括消费类积分、任务类积分及评价积分等,不同于其他品牌的是,阿迪并未对不同等级的消费积分做差异化处理,而是统一的 1:1 获取,同时参与线下体验活动也可以获得积分奖励。另外积分的消耗渠道仍是兑换商品/券,以及参与50积分盲盒抽奖的活动。

写在结尾

01 运动品牌会员体系的特性

在拆解完安踏、李宁、耐克、阿迪达斯等会员体系后,从横向对比以及跨行业对比可以发现不同的会员体系特性,具体来看:

从运动鞋服品牌对比来看,以李宁、安踏为代表的会员体系相对更看重会员价值的产出,会员权益更多在引导用户领券消费;当然耐克、阿迪也会看重会员产出,但在此之外还有很多短期内无法衡量 ROI 的线下课程、跑团活动等。目前也能看到国产品牌都在围绕用户兴趣来驱动会员长期经营,不过不少体验路径并不畅通,各类运动俱乐部社群也没有太多动静。

从跨行业品牌对比来看,过往我们拆解过的在线视频、电商行业、酒店行业等会员体系,多是以需求驱动建立起来的,例如我开通盒马会员卡是为了经常购物可以省钱,我买了爱奇艺会员是为了能够看上狂飙。对比来看运动行业,除了基础的消费需求外(其中不少是炒鞋群体),品牌更愿意以运动兴趣来驱动用户,可以参照NIKE的会员注册流程。同时还有个小细节,如果你有留意就会发现很多运动品牌的会员体系都是以 CLUB/俱乐部命名。

长期来看,对于运动品牌来通过兴趣渠道的会员体系比消费渠道的会员体系也更长久。

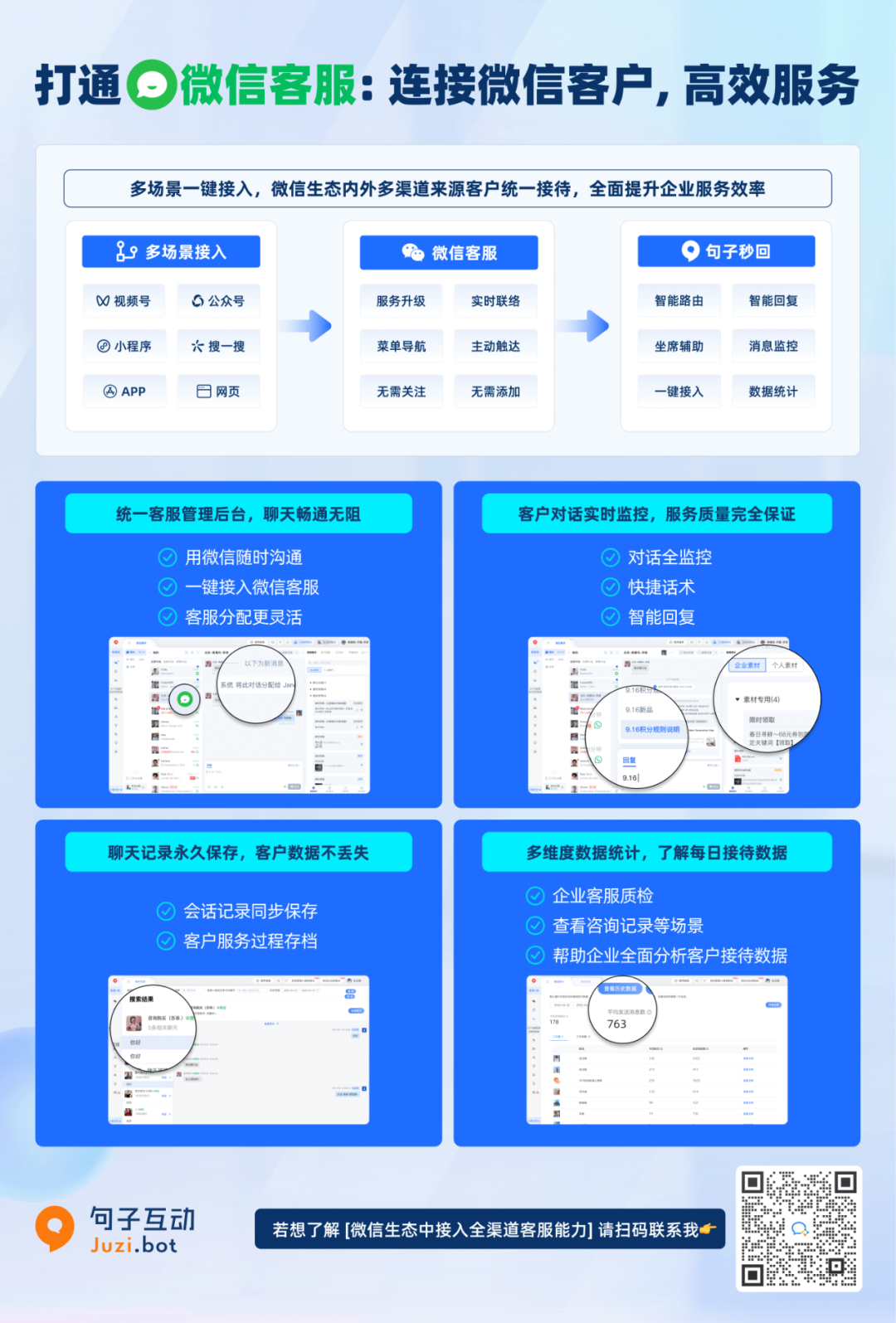

02 小程序成为会员体系的重要载体

在以上拆解的品牌案例中,无一例外都选择了用小程序来承载自己的会员体系,当然各自也都有开发的独立app,但显然在国内当下的消费场景中,微信生态的小程序更适合来与用户保持长期互动。

传统电商的线上渠道大家对其定义通常是单纯的销售渠道,但小程序的独特之处是除了销售之外,可以结合企微社群、视频号与用户形成更紧密的链接。在这个场景下,品牌可以有选择地召回用户,同时联通起用户在线上向下的消费行为。

以李宁为例,其将传统电商平台作为所承载有直接购物意愿或准购物意愿的消费者;将小程序作为承载可能未来长期会有服务需求或者兴趣爱好需求的消费者,这部分用户当下未必购买,但拉长时间线来看,将成为最有可能产生购买意愿的潜在用户。截至去年5月份,官方小程序已经积累了超 2000 万用户,GMV 占到了线上直营电商的近 10%。

同时,基于品牌官网的特殊定位,李宁小程序上的货品也非常丰富。此外,李宁还会选择一些特殊限量商品在私域进行首发,比如过往的各类韦德限量款,利刃2低帮篮球鞋和吾适2.0跑步鞋等。会员可以直接在小程序上进行预约,再通过小程序或门店购买,同时线下的商品发售抽签也由小程序完成。

03 第三方经销商的会员运营体系

尽管运动鞋服行业一直在强调向 DTC 转型,回收线下门店的经营权,但目前第三方经销商仍是很多品牌的销售主力渠道,尤其是耐克、阿迪等国际品牌。

以耐克为例,其在国内的直营门店大概在300家左右,而第三方经销商滔搏代理的耐克门店就达到 3000 多家。因此作为直接接触用户的渠道端,滔博也一直在深耕会员运营。

在线下端,滔搏常会将多个品牌的门店开在一起,直接命名为滔搏运动城,建立起运动氛围浓厚的线下门店,突出品牌集合优势,只要你有购买运动鞋服的需求,来我这直接一站式选购,总有一款适合你,大大优化了消费者在线下购物的体验。

在线上端,滔搏作为渠道方不仅像品牌一样有一套完整的会员体系,同时还推出了 999 元付费会员增值权益。其中围绕成长值建立起的会员分为普卡会员、金卡会员、黑卡会员、钻石会员4个等级。通过消费金额的累积实现晋升,对应的权益除消费券包及积分外,核心是限量发售的抽签权。

而付费会员开通后则晋升为超级会员,享有超级购物金、每年四次免费洗鞋服务、每年四次同城免费快递等增值权益,在核心的抽签权上,大大增加了抽签码资格。换句话说,相比钻石会员,超级会员的中签概率直接翻了一倍。

不同于品牌会员对于用户的吸引力,滔搏会员最关注的权益就是限量球鞋优先抢购权,这也成功让许多非品牌目标用户的鞋贩子为其付出高价买单。按照过去参与抽签的鞋款来看,基本一年中签1-5次左右就能回本。但超级会员在一定程度或许可以缓解疫情及代理品牌走势下滑带来的销售压力,但这并非长久之计,炒鞋的风潮在新疆棉事件之后显然在降温。

此外,滔搏运动APP已经实现与滔搏小程序的连接,在2021年,其私域流量销售额对门店总直营零售销售额的贡献占比已达至 10-20% 水平;会员贡献的店内零售总额比例为 96.4%,持续保持在较高水平。

以上,就是我们本期「会员营销专题运动鞋服案例」的内容。如您有不同的见解或有想要了解的其他行业会员玩法,欢迎在下方评论区留言讨论,我们也将作为下期选题内容的参考,敬请期待!END

[3] 元宇宙前奏?耐克NIKE会员进阶计划解析-UGROW

[4] 单打独斗的小程序,很难做成巨无霸体系-腾讯智慧零售